ダウ理論~FXで勝つ為に必要な事は全てダウ理論に含まれている~

更新日時:2016年10月15日 12:00ダウ理論は19世紀後半にアメリカ人のチャールズ・ダウさんという人が提唱した市場の値動きを評価するための理論で、目線を決める上で大いに役に立ちます。

相場の値動きの特徴を6つの基本法則で説明しており、多くのテクニカル分析の元になっています。

今回はダウ理論について解説していきます。

- ダウ理論の6つの基本法則

- 平均はすべての事象を織り込む

- トレンドには3種類ある

- 主要トレンドは3段階からなる

- 平均は相互に確認される必要がある

- トレンドは出来高でも確認されなければならない

- トレンドは明確な転換シグナルが発生するまで継続する

- 理論は実践出来て初めて意味がある~実戦でのダウ理論の使い方~

- 幹があって枝があるという事を忘れてはいけない

▼【動画】くろろんさんが45分かけて「ダウ理論の全て」を熱弁しました

「文章を読むのが疲れる」「移動中にラジオ感覚で学びたい」という方は、こちらの動画をご覧ください。記事内のチャート解説も動画で行っています。

ダウ理論の6つの基本法則

ダウ理論は以下の6つの基本法則から成り立っています。

平均はすべての事象を織り込む

トレンドには3種類ある

主要トレンドは3段階からなる

平均は相互に確認される必要がある

トレンドは出来高でも確認されなければならない

トレンドは明確な転換シグナルが発生するまで継続する

トレードをしていく上で注目して行くべきものは主に2・3・4・6になりますが、全ての項目に非常に重要な意味がありますので、ひとつひとつを細かく見て行きましょう。

平均はすべての事象を織り込む

為替レートは各国の経済情勢や金融政策、地政学的な問題等と言った『ファンダメンタルズ』の影響を受けます。ファンダメンタルズの影響を受けるのであれば、ファンダメンタルズを分析する事によって将来の為替レートを予想しようという考え方があります。

しかし、ダウ理論においては『為替レートはすべての事象を織り込んでおり、全ての情報はチャートに現れている』と考えます。

身も蓋もない言い方をすれば、『チャートだけ見ていればいい』という事になりますが、ファンダメンタルズ的な要素が値動きに織り込まれているとすれば、ファンダメンタル的要素を値動きに付け加える事に意味はないという事になります。

もちろん、何らかの予想しえないような突発的な出来事が起こった瞬間には、プライスが跳ね上がったり急落したりする事もありますが、そういった事も結局は全てチャートに織り込まれていきます。

『平均はすべての事象を織り込む』という考え方は、チャート分析が投資の最重要ツールであることに対する理論的な根拠とされており、全てのテクニカル分析の源流とも言える考え方です。

トレンドには3種類ある

ダウ理論の根本的な考え方は、レートの値動きは『トレンド』によって支配されているというものです。

『トレンドフォロー』と言ったりしますが、ダウ理論の根本はこれに集約されます。ダウ理論が発表された19世紀末では『トレンド』を以下の3つの局面で捉えるとしていました。

● 1年から数年続く長期トレンド

● 数週間から数ヶ月程度の中期トレンド

● 1時間から1ヵ月程度の短期トレンド

期間の定義については、それほど深く考える必要性はありません。例えば、1時間足や分足を使ってデイトレードやスキャルピングをしている投資家さんにとっては、数年の単位のトレンドを意識しろと言われても無理だと思いますし、仮に数年の単位のトレンドを意識していたとして、それがトレードの役に立つか?と言うと全然役に立たないと思います。

また、短期トレンドの定義が『1時間から1ヵ月程度』となっていますが、デイトレーダーやスキャルパーから見れば、『期間長過ぎだろ』って言う感じがするので、2016年現在の現状にはそぐわない定義なのかなと思います。

というわけで、期間の定義については忘れて頂いて結構なのですが、トレンドには『長期トレンド』・『中期トレンド』・『短期トレンド』があるという事は非常に重要な事なので、これに関してはバッチリ頭に入れておく必要性があります。これについては、ダウ理論を実際のトレードで活用していく上でも重要なファクターになってきますので、この記事の後半で改めて解説します。

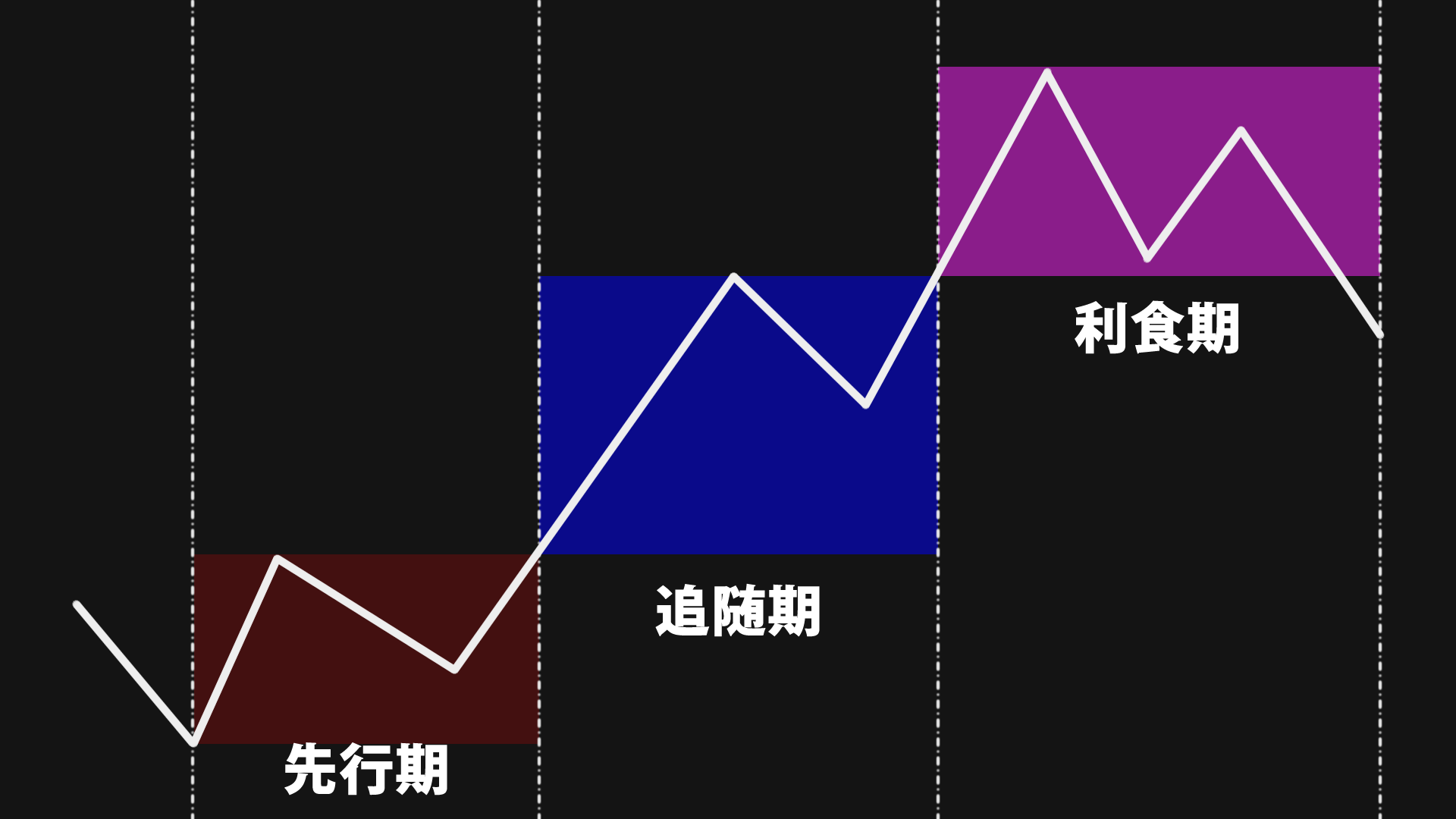

主要トレンドは3段階からなる

ダウ理論では、主要なトレンドを市場参加者の動向によって、3つの段階に分ける事が出来るとしています。

下の画像は、それをイメージにしたものです。

先行期

ひとつ前のトレンドが終了したと判断して『打診買い』・『打診売り』を仕掛ける段階です。

いわゆる逆張りで天底を狙う場合のエントリーを行う段階であり、天井や底を判断するには高い判断力が求められるため、実際の相場でこの時期を捉えてトレードをして行くのは熟練のトレーダーであっても簡単な事ではありません。

この段階でポジションを持てれば、利益が極大になりますが、この段階ひとつ前のトレンドの余勢が残っている段階でもあり、値動きが荒くなるという事もあり、いわゆる『ヒゲで刈られる』といった事も起こりやすく、ハイリスク・ハイリターンな局面であると言えます。

実際の相場では、よほどの確信が無い限り、無理にエントリーする必要性は無いと言えます。

追随期

高値・安値の切り上げ(下落トレンドの場合は高値・安値の切り下げ)が確認出来た事で、トレンドの転換を認識できる段階です。

先行期からの値動きによって、トレンドの転換が認識しやすく、多くの投資家が相場の流れに追随した売買を行いはじめる為、多くの注文が入ってくる事によって相場が大きく伸びる事も多い段階でもあります。トレードをする上で、最も利益を上げやすい段階と言えます。

トレードで利益を積み上げていく上では、この追随期をいかに獲るか?という事が非常に重要になってきます。極端な話、追随期だけを狙って行くというだけでも良いと言っても過言ではありません。また、追随期はエントリーのタイミングが若干マズくても、結果的には勝てるという事が多い段階でもあり、エントリーのテクニックが拙くても勝てるという意味で、非常にやり易い段階でもあります。

追随期だと言う事が認識出たのなら、確実に獲って行きたい段階という事が言えます。

利食期

トレンドの過熱感がピークに達してくる段階です。先行期や追随期でポジションを持てずに焦りを感じているトレーダーが闇雲に売買を行う事が多い時期で、相場がバブル状態に入っているという事も出来ます。ちなみに利食期というモノがないような相場もありますので、絶対に利食期があるというわけではないので、注意が必要です。

この段階では先行期や追随期でポジションを持ったトレーダーは既に含み益を抱えている為、そろそろ利食いを考えるタイミングになってきます。利食が利食いを呼んで急落・急騰が起こりやすいという側面もあります。この時期はあまりポジションを長く持たず、こまめな利食いが求められる時期でもあり、利食いを間違えると思わぬ損失を被る事もあります。

相場はこの一連の流れを繰り返し続けているものであり、今がどの段階であるのかを常に意識しながら行動して行く必要性があります。

平均は相互に確認される必要がある

この項目における『相互』とは、工業株価と運輸株価のことを指しています。

ダウ理論が発表された19世紀では、『工業が活性化すると運輸業も活性化』するという相関関係があり、『本物のトレンドであれば工業株価と運輸株価がセットで上昇するはず』と考えられていました。

FXにおいては、複数通貨ペアの相関関係を見る事の重要性を示唆していると考え、例えば『クロス円全般において、同方向のトレンドが確認できる必要がある』と言ったように読み替えて理解すればよいかと思います。

ちなみに私は、通貨強弱を常に意識しながらトレードをしており、通貨強弱についてのブログ記事を書いた事もあるのですが、この視点はFXをする上でとても重要な視点となります。

ひとつの通貨ペアだけを監視するのではなく3つくらいの通貨ペアを併せ見ながら、トレンドが本物なのかどうかを見極めていくとトレードの確実性が向上します。

トレンドは出来高でも確認されなければならない

FXは取引所で行われている取引ではない為、出来高を確認する事は出来ませんが、ダウ理論ではトレンドを判断する材料として出来高も重視しています。

トレンドに沿ったポジションを持つ人が大勢を占めるであろうという考え方に基づいた見方なのですが、FXにおいては正確な出来高を確認する事が難しいので、頭の片隅に置いておくくらいで良いかと思います。

トレンドは明確な転換シグナルが発生するまで継続する

『ダウ理論=トレンドは明確な転換シグナルが発生するまで継続する』という事だと言っても過言ではない程重要な法則となります。

この法則を理解する上で、トレンドの定義を知っておく必要があります。

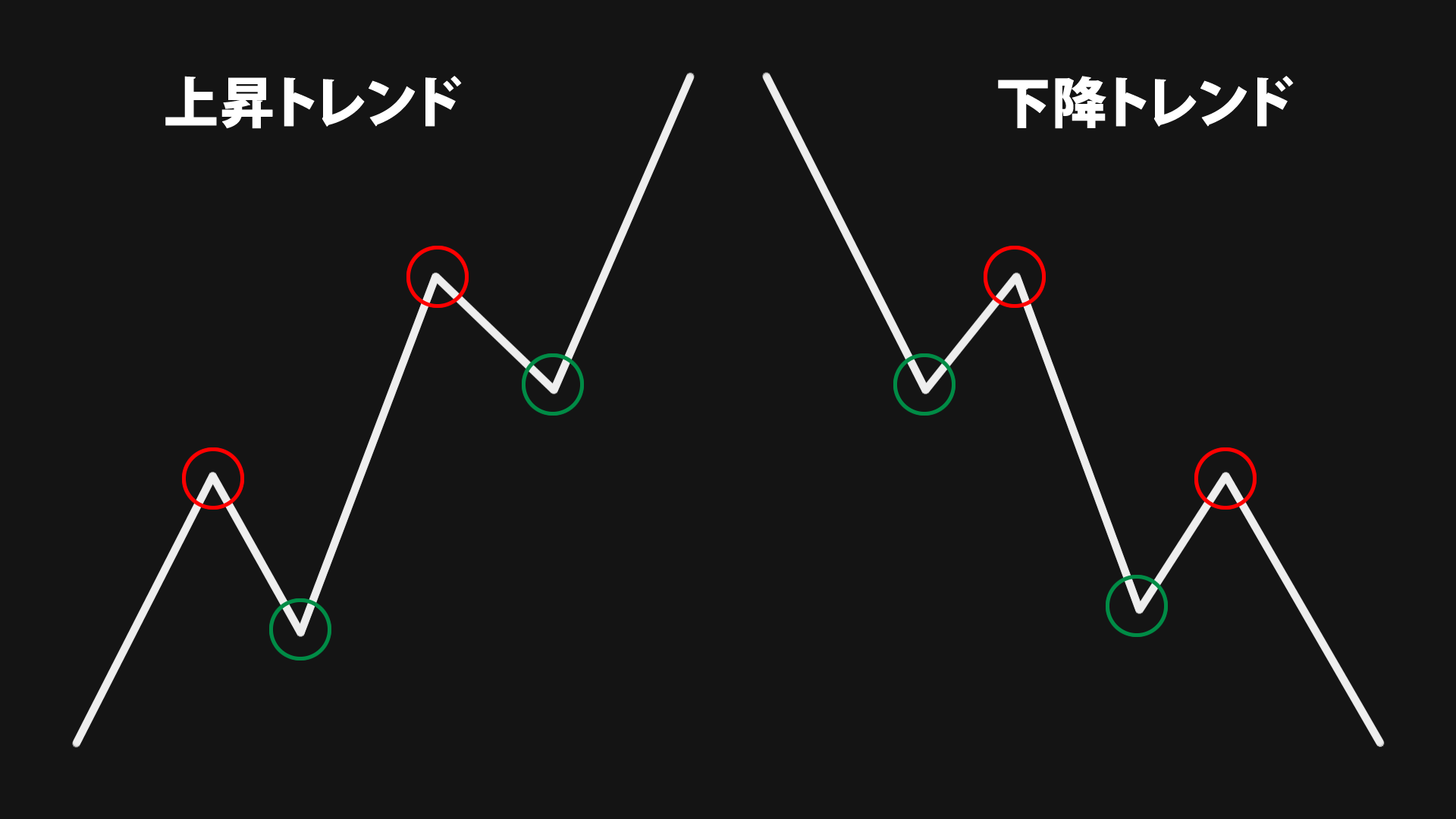

上図左のように、安値・高値共に切り上げている状態が続く限り上昇トレンドと考え、上図右のように高値・安値共に切り下げている状態が続く限り下降トレンド継続と考えます。

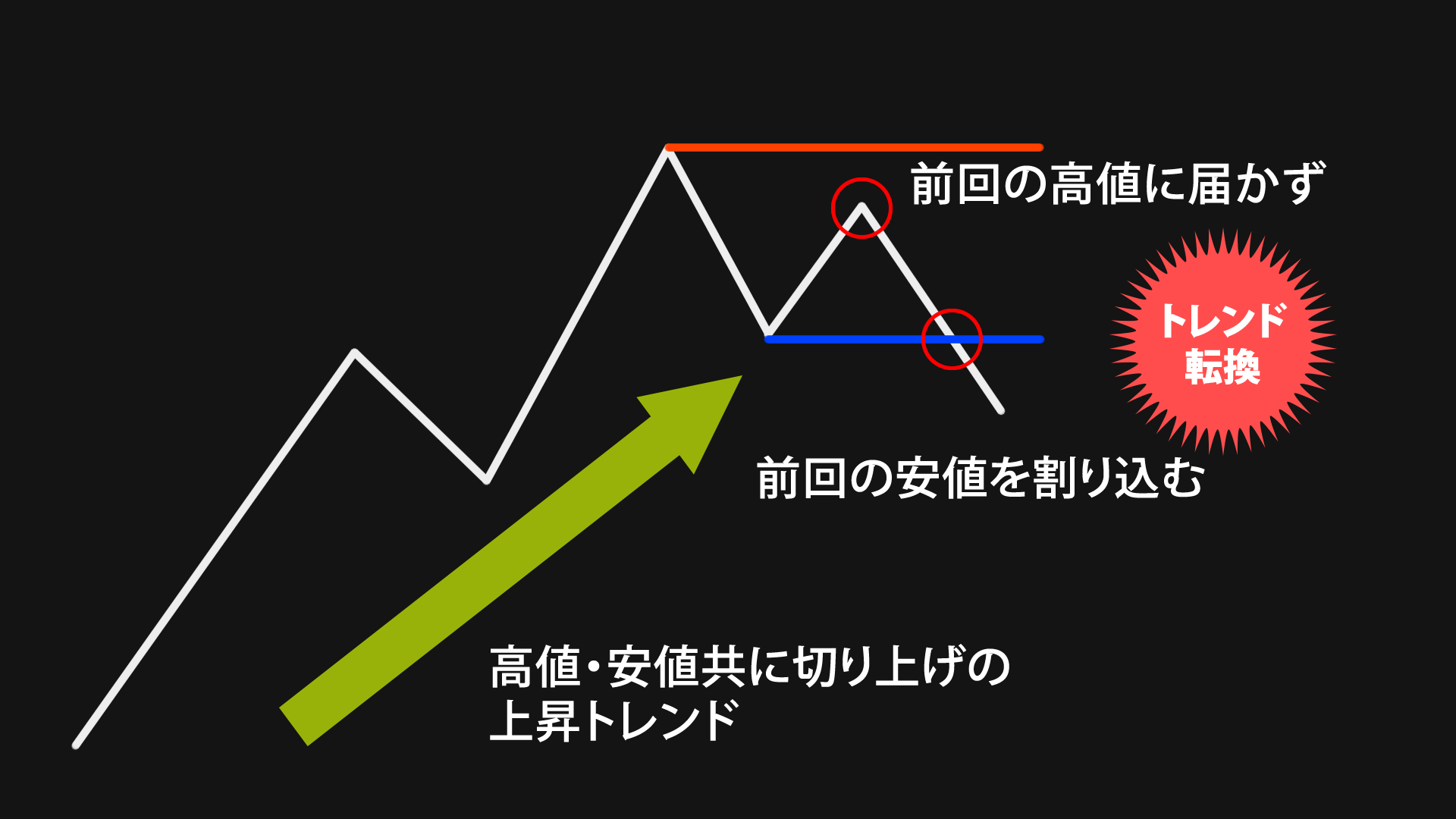

トレンド転換

ダウ理論におけるトレンドの転換は、上昇トレンドであれば『前回の高値を更新出来ず』に『前回の安値を割り込む』事を指します。

上昇トレンドであれば、高値の切り上げ・安値の切り上げが崩れたら、トレンドが一旦終了したと考えます。

理論は実践出来て初めて意味がある~実戦でのダウ理論の使い方~

どのような理論でも、実戦で活用する事が出来てはじめて意味やありがたみというモノが出てきます。これまでは、ダウ理論そのものの解説をしてきましたが、以下に実戦でどう使うか?という事を解説して行きたいと思います。

これから解説する事は、時間足を問わずに通用する考え方です。長い時間足だから利用出来て、短い時間足だから利用出来ないという事はありません。

トレンドフォローと言えば押し目買い・戻り売り

トレンドフォローの代表的な売買タイミングと言えば、押し目買い・戻り売りという事になりますが、この記事の『トレンドには3種類ある』と言うパートにおいて、トレンドには『長期トレンド』・『中期トレンド』・『短期トレンド』があるというお話をしました。

実戦でトレードをしていく上でのそれぞれのトレンドの用途・役割を示すと以下のようになります。

短期トレンド・・・中期トレンドを狙うトレードをする上でエントリーのタイミングを取る為に使用する。

中期トレンド・・・トレードにおいて狙うトレンド。場合によっては長期トレンドを取る場合のタイミングを取る為に使用する事もあり。

長期トレンド・・・中期トレンドでタイミングを取って狙う事もあるトレンド。ポジション保有期間が長期に及ぶ可能性があり、成功した場合の値幅も最大となる。

ここで間違ってはいけない事は、見ているチャートの中で認識できる最小のトレンド=短期トレンドはあくまでもエントリータイミングを計る用途のトレンドであって、利益を取る為のトレンドではないという事です。

押し目買い・戻り売りと言うのは、主要なトレンドに対してひとまわり小さい・ひとつ下位のトレンドが一旦逆行し、再度主要なトレンドの方向性と合致したタイミングで売買を仕掛ける事を言います。

もう少し噛み砕いて説明すると・・・

長期トレンドに対して中期トレンドが一旦逆行し、中期トレンドが再度、長期トレンドと同方向になったタイミング

中期トレンドに対して短期トレンドが一旦逆行し、短期トレンドが再度、中期トレンドと同方向になったタイミング

という事になります。

トレードをしているとこういった説明は耳にタコ・・・とまでは行かずとも、割とよく目にする類の説明だと思います。この考え方は、非常にポピュラーな考え方と言えますが、ポピュラーな考え方という事と実践できるという事とはまた別の問題で、これを実践出来ているトレーダーさんは少ないように思えます。

多少の御幣を恐れずに言えば、勝ち組のトレーダーさんと負け組のトレーダーさんの差は、これを体現出来ているか出来てないかと言う差で、これを体現出来るようになる事が勝ち組への第一歩になります。

3種類のトレンドの認識に時間足を変える必要性は無い

チャート分析には、マルチタイムフレーム分析と言って、複数の時間足チャートを併せ見る事によって、『長期トレンド』・『中期トレンド』・『短期トレンド』を認識して行こうとする分析のアプローチがあります。

『長期トレンド』・『中期トレンド』・『短期トレンド』を認識する為には1枚のチャートを分析するだけでも可能です。

複数時間足で整理したい方向けに、日足→4時間足→1時間足の最小手順をまとめました:MTFで整理する人向け:日足→4H→1Hの環境認識手順

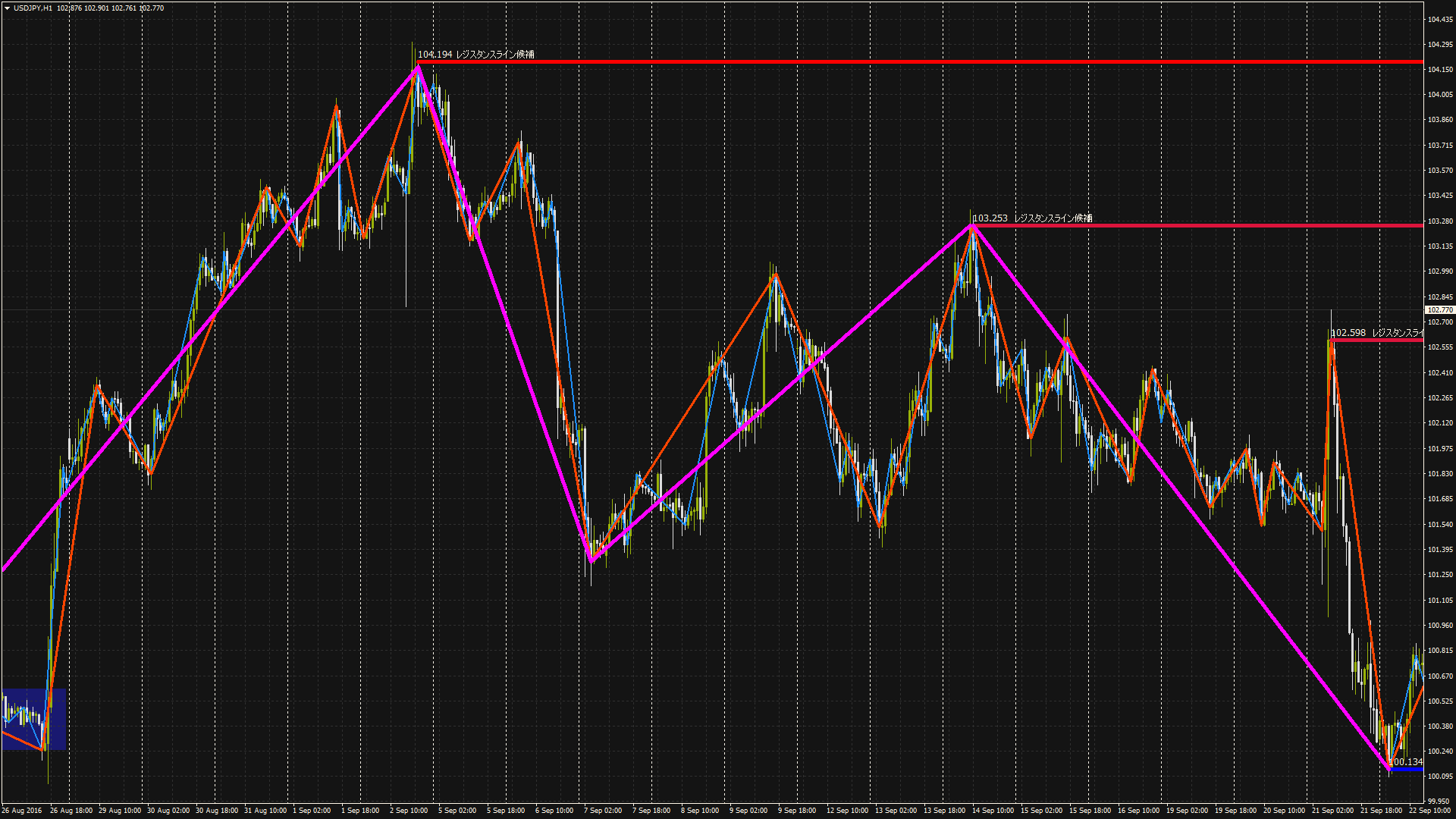

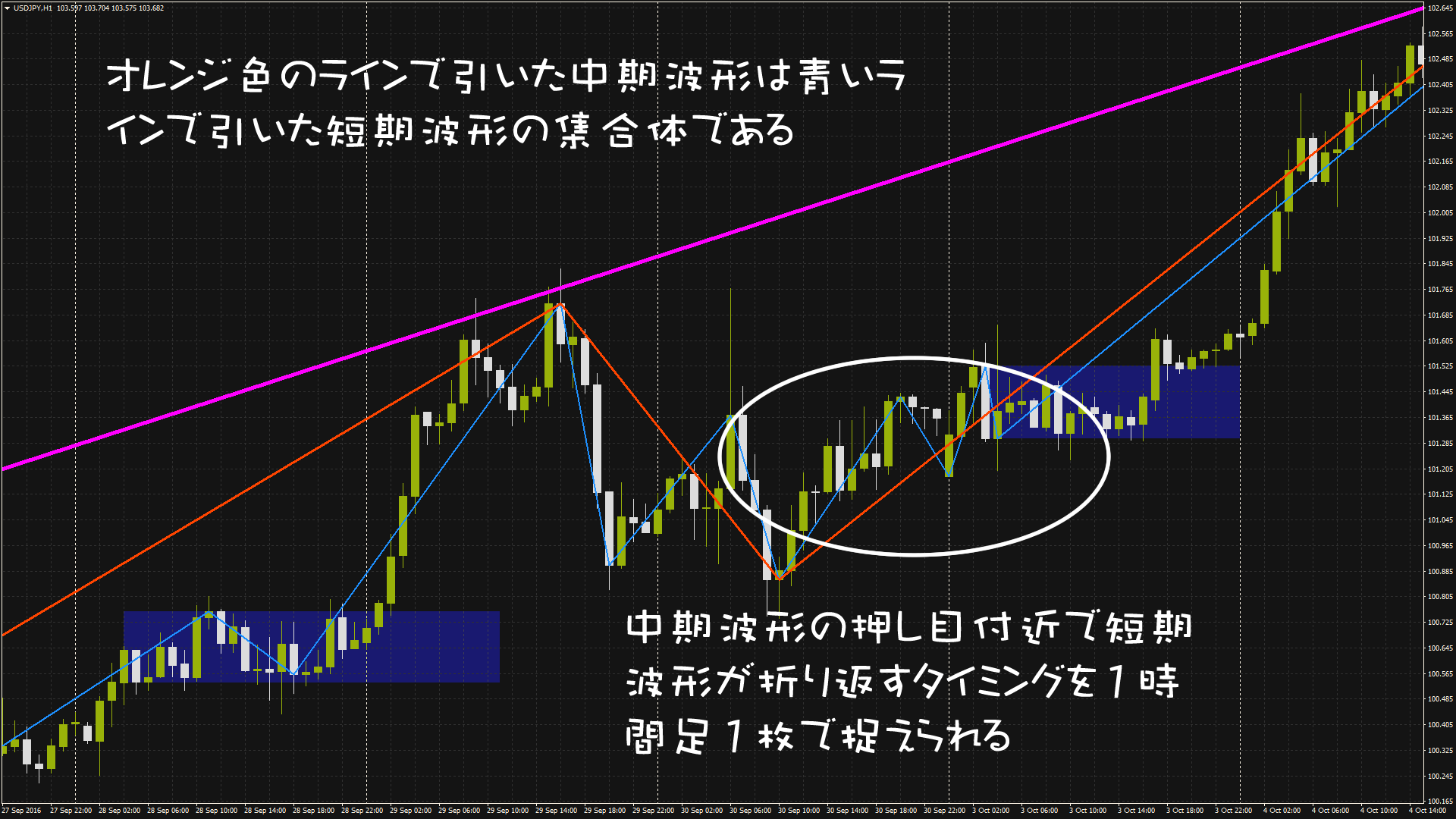

上の画像は、ドル円の1時間足チャートです。見て頂くと『ピンク』・『オレンジ』・『ブルー』のラインで波形を描いている事が分かると思います。これらの波形は、

ピンク=長期トレンド

オレンジ=中期トレンド

ブルー=短期トレンド

をそれぞれ表しています。

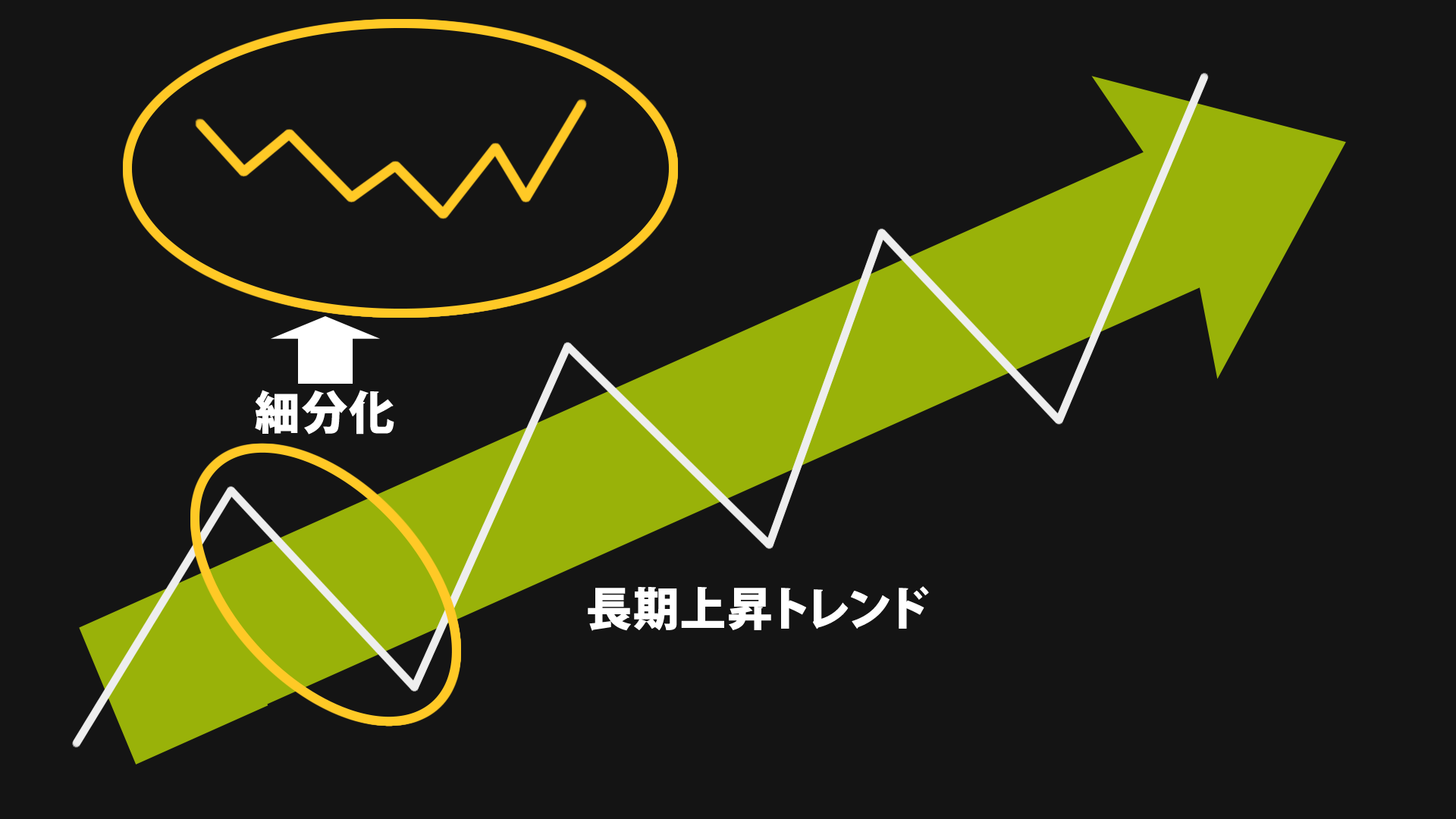

ブルーの波形の集合体がオレンジの波形であり、オレンジの波形の集合体がピンクの波形となります。

マルチタイムフレーム分析の解説などを見ると『フラクタル構造』と言う言葉が出てきます。要するに日足の波は1時間足の波が集まって出来ていて、更に1時間足の波は15分足の波が集まってできていて、15分足は1分足の波が・・・と言うような『入れ子構造』を説明する言葉なのですが、上記で説明した『ピンク』・『オレンジ』・『ブルー』の波形を描けば、わざわざ複数時間足を使わなくとも、1つの時間足のチャートの中で『長期トレンド』・『中期トレンド』・『短期トレンド』を認識できますよね。

1時間足を例にお話を進めて行きますが、1時間足というひとつのチャートの中で認識できる最小の波形は短期波形となります。5分足の波形を見るという事は、1時間足の短期波形の内側を更に細かく見て行くという事になります。5分足でしか認識できない波形と言うのは、1時間足の短期波形よりも小さい言わば『ナノサイズ波形』と呼ぶべきものであって、トレードをする上で『ナノサイズ波形』を分析する意味はほとんどないと言えます。

例えば、5分足をトレードに活かしているという人は、1時間足の短期波形の押し目や戻りにおいて、5分足の波形が反転して行くタイミングを捉えて、トレードするという事をやっていると思うのですが、上の画像のように中期(オレンジ色の波)の中にある短期波形(青い波)を認識して、短期波形が折り返すタイミングを捉えてエントリーして行けば、わざわざ5分足とかを見なくても、1時間足チャート1枚で同じような事が可能です。

5分足等の波形を利用して1時間足の短期波形(チャート画像青の波)の折り返しを捉えるという事と、1時間足の短期波形(チャート画像青の波)を利用して1時間足の中期波形(チャート画像オレンジの波)の折り返しを捉えるという事は、本質的にやっている事は一緒です。

何が違うのかと言うとトレードする上で狙っている波が違うわけです。マルチタイムフレーム分析を使って、分足を利用して狙いたい波は1時間足で見ると青いラインで引いた波形になるわけですが、1時間足の中で狙いたい波形はオレンジ色の波形になります。

・・・という事は、オレンジ色のラインで引いた中期の波形を狙いたいという事であれば、青い波形を使ってタイミングを計って行けば良いわけで、分足を使う必要性は全然ないという事になります。

1時間足における最小の波形である青のラインで引いた短期波形を取りたいという事であれば、5分足とか15分足を使って、5分足とか15分足の中で長期・中期・短期の波形を描いて獲って行けば良いというだけの話で、わざわざ分足等の短い時間足を併せ見てタイミングを計る必要性というのはありません。

1時間足における短期波形を取りたい波として考えているのに1時間足を使ってトレードをしているというのは、そもそも論として、取りたい波に対しての時間足のチョイスからして間違っていると言えます。時間足のチョイスが間違っているが故にわざわざ小さい時間足を見なければならなくなってる・・・というのが、マルチタイムフレーム分析をやっていて失敗している人の実体です。要は、やらなくても良い無駄な事をやって負けているわけですね。

ここまでで説明してきたようにそんな事をしなくても、長期・中期・短期の波を捉えるというマルチタイムフレーム分析でやっている事と同じ事が1枚のチャートで出来るという事を理解できると思います。

トレードで勝つには、とにかく相場・値動きをシンプルに見るという事が非常に重要ですが、複数の時間足を見るという事はむしろ相場を複雑にしてはいないでしょうか?

私は、複数時間足を利用する事を否定する立場ではありませんが、利用する事で却って相場を難しく見てしまうのであれば、それはトレードにとってマイナスに働いてしまいます。

1時間足を用いているのであれば1時間足のロウソク足一本、日足を用いているのであれば日足のロウソク足1本を最小単位として、『長期トレンド』・『中期トレンド』・『短期トレンド』を認識するという視点を磨いて行く事が非常に重要で、1枚のチャートから3種類のトレンドを把握する事が出来るようになれば、1枚のチャートのみで十分勝って行く事が出来るようになります。

幹があって枝があるという事を忘れてはいけない

今回は、ダウ理論について、基本的な理解から私なりの実践的な使い方までを解説してみました。

ダウ理論にはFXで勝つ為に必要なエッセンスが全て入っていると思います。

ダウ理論と言うと『トレンドは明確な転換シグナルが発生するまで継続する』という事のみに目が向きがちですが、ダウ理論の全ての項目に非常に深く実用的な内容が含まれています。それぞれの項目を見直し、理解を深めた上で相場を見ると非常にシンプルに相場を見る事ができます。

トレードと言うのは、相場観と言う幹があった上で取引手法と言う枝葉が存在します。

幹がしっかりしていてこその枝葉であるという事を忘れてはなりません。ダウ理論は相場観を立てる上での根幹を形成するものです。トレードで結果を出す事が出来ていない方はもちろん、より高い所を目指したいというトレーダーの方々も、ダウ理論を見直してみるときっと新たな道が拓けるのではないかと思います。