【FX初心者必見】ダブルトップ・ダブルボトムのトレードマニュアル【永久保存版】

更新日時:2023年05月09日 20:00今回はダブルトップ・ダブルボトムについて、解説をしていきます。

以下の記事で、トレード手法は4種類しかなく、ダブルトップ・ダブルボトムは基本的な4つの手法の内のひとつだというお話をしました。

ダブルトップ・ダブルボトムは、レンジブレイクと並んで初心者の方に特におすすめのトレード手法で、かくいう私もダブルトップ・ダブルボトム狙いのトレードをひたすらに繰り返していた時期もあります・・・というか、今もダブルボトム・ダブルトップは大好きで、よく使っています。

ダブルトップ・ダブルボトムに限った事ではありませんが、ひとつの現象のみに着目して、ひたすらに経験を積んでいく事は非常に有意義であり、単純故に検証もしやすく、上達を実感しやすくもあります。

今回はダブルトップ・ダブルボトムの基礎から解説をしていきますので、しっかりと基礎を身に着けて皆様のトレードに生かして行って頂ければと思います。

- ダブルトップ・ダブルボトムとは?

- ダブルトップ・ダブルボトムの習得難易度は低め

- ダブルトップ・ダブルボトムの基本的なエントリータイミング

- ダブルトップ・ダブルボトムの損切りポイント

- ダブルトップ・ダブルボトムの3つのパターン

- トリプルトップ(三尊)・トリプルボトム(逆三尊)

- ダブルトップ・ダブルボトムのまとめ

ダブルトップ・ダブルボトムとは?

ダブルトップ・ダブルボトムは、トレンドの転換点において現れるチャートパターンです。

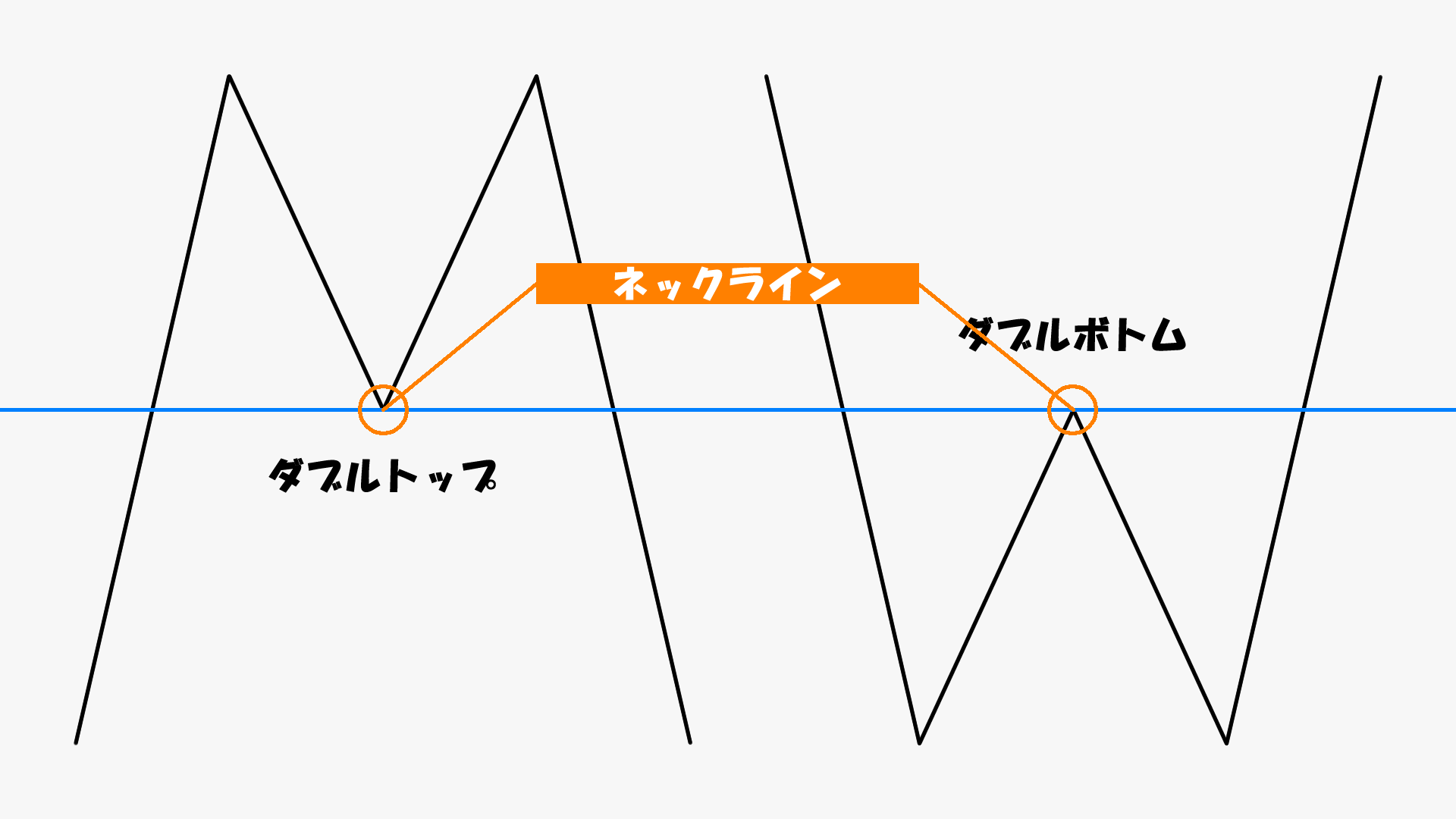

上の図のようにダブルトップはチャートの波がアルファベット『M』のような形になり、ダブルボトムはチャートの波がアルファベットの『W』のような形になります。

ダブルトップの場合は直近の安値ライン、ダブルボトムの場合は直近の高値ラインの事をネックラインと呼びます。

ダブルトップは前回の高値を超えられずに直近の安値ラインを下抜いた形であり、ダウ理論的に言う上昇トレンドの定義『安値・高値が切り上がる』が崩れた波形であり、ダブルボトムは前回安値を下抜けられずに直近の高値ラインを上抜いた形で、ダウ理論的に言う下落トレンドの定義『高値安値が切り下がる』が崩れた波形となります。

ダブルトップ・ダブルボトムの習得難易度は低め

ダブルトップ・ダブルボトムの習得の難易度は比較的低いといえます。

習得難易度が低い理由は、視覚的に分かり易い事に起因しており、初心者の方でもチャート上に『W』もしくは『M』の波形を見つける事が出来ればエントリーする事が出来ます。

後述しますが、エントリーのタイミングも分かり易い上に損切りの設定も分かり易く、成功した場合、トレンドに初期から乗れるため、大きな利益を期待出来る事もあって、FX初心者の方に特にオススメです。

また、時間足を問わず、比較的よく現れるチャートパターンなので、使用出来る機会も多いといえます。

ダブルトップ・ダブルボトムの基本的なエントリータイミング

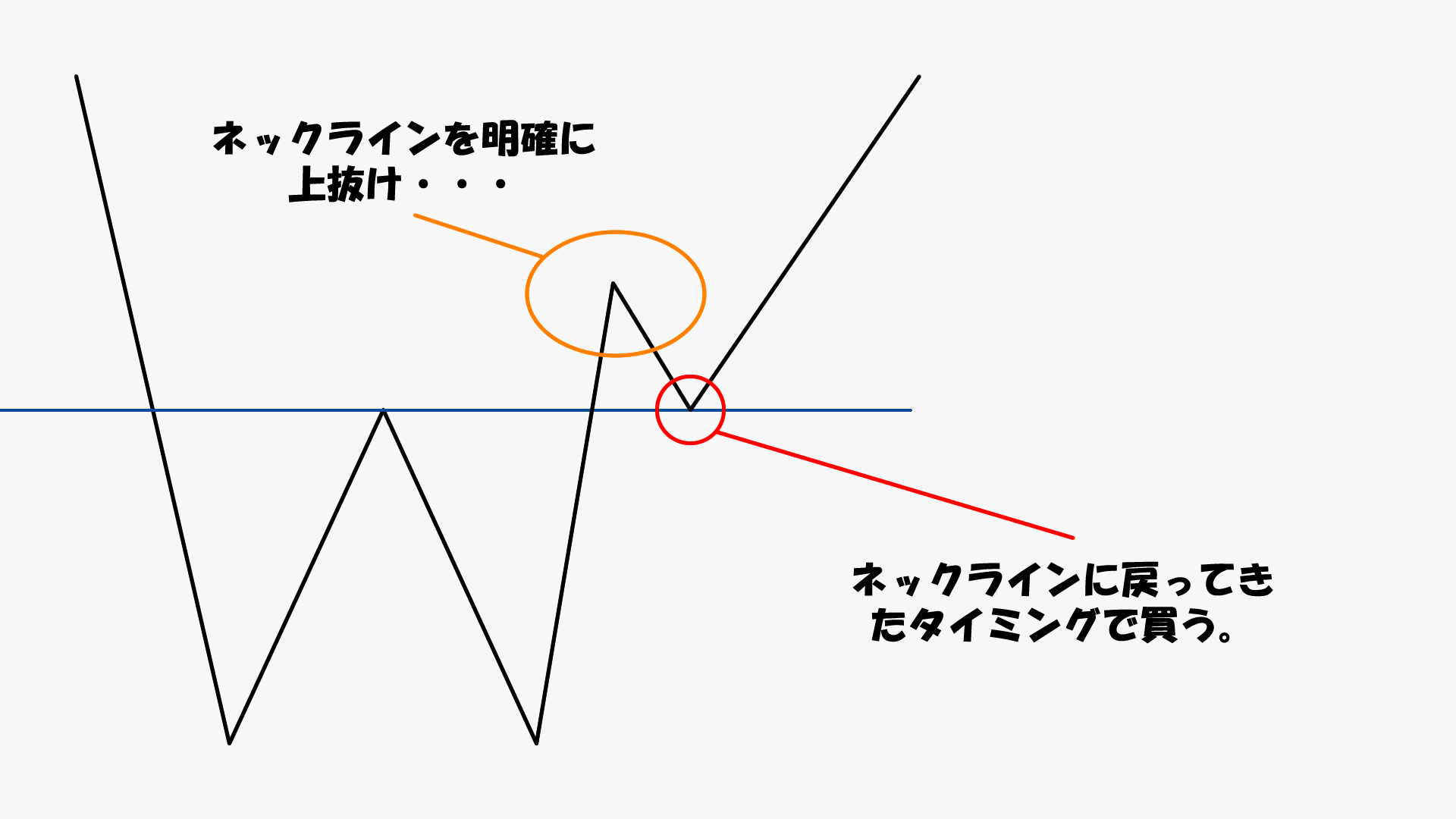

ダブルトップ・ダブルボトムのエントリータイミングは以下の図のようになります。

以下、ダブルボトムの図で解説をしていきますが、ダブルトップの場合は図を反転させて考えて下さい。

一旦、ネックラインを明確に上抜け、ネックラインに戻ってきたタイミングで買うのがダブルボトムの基本的なエントリータイミングとなります。

なお、ダブルボトム(ダブルトップには)いくつかの形状があり、形状によって違ったエントリータイミングがあります。

それらについては後述しますので、まずは基本的なエントリータイミングをしっかり頭に叩き込んでください。

ダブルトップ・ダブルボトムの損切りポイント

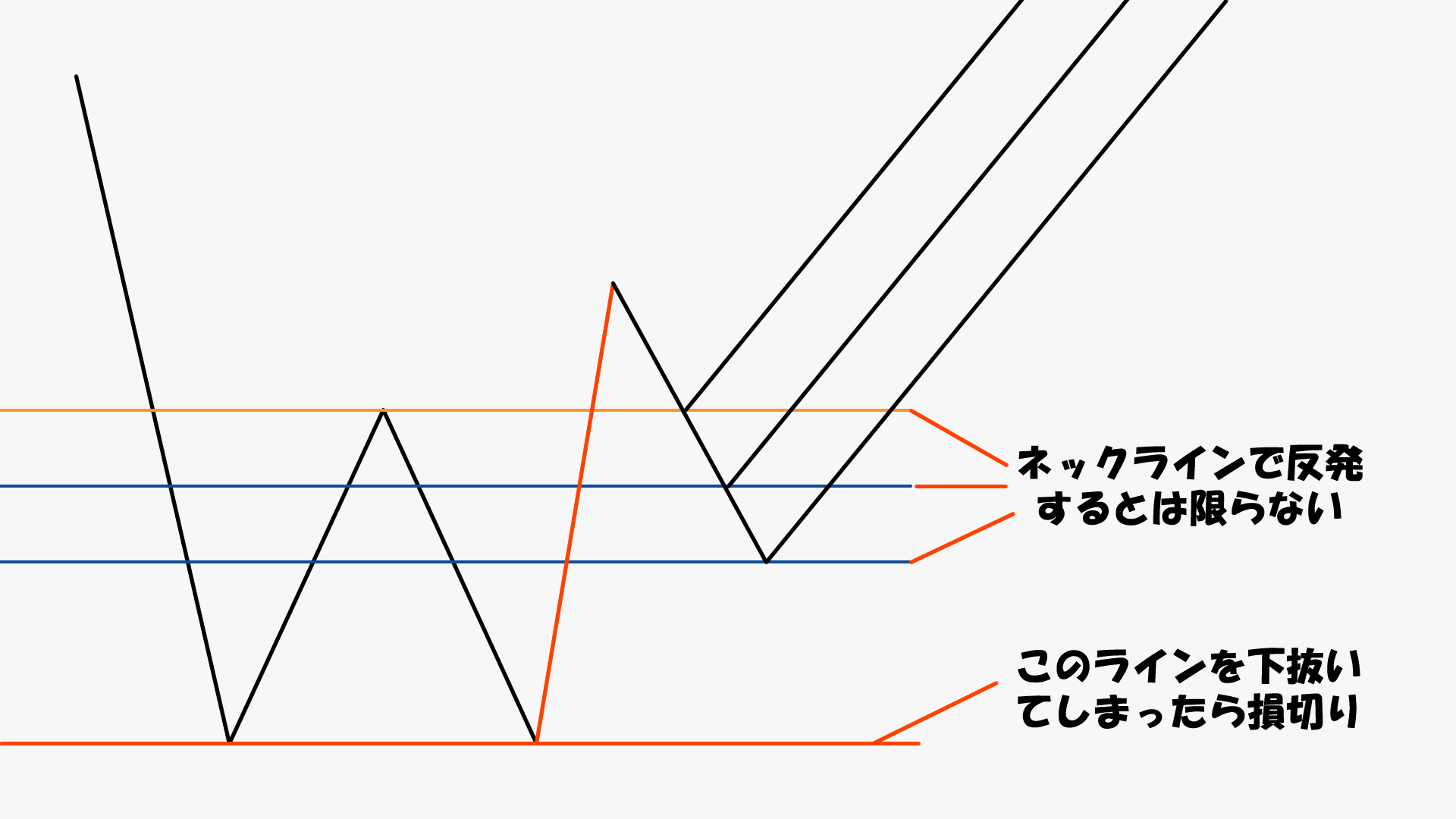

ダブルトップ・ダブルボトムも常勝というわけにはいかず、時にはダマシにあって負けてしまう事もあります。

その場合の損切りの基本的な考え方を説明していきます。

ダブルボトムの損切りは図のオレンジのラインを下抜いたタイミングで行います。

ダブルボトムのエントリーというのは、ネックラインを上抜いた波(赤の波)に対する押し目買いなので、直近安値の下抜けをもって押し目買いが失敗したという判断となるので、直近安値を下抜けてしまった場合には、潔く損切りをする必要があります。

ネックラインは直近高値ラインであるので、サポレジ転換する期待感はあるラインである事は確かですが、ネックラインより下から押し目買いが入る事もあり、損切りをタイトにし過ぎると出入りを繰り返してしまって無駄な負けを重ねる事も起こり得ますので注意が必要です。

ダブルボトム(ダブルトップには)いくつかの形状があり、形状によって損切りのタイミングが違ってくることがあります。それらについては後述します

ダブルトップ・ダブルボトムの3つのパターン

ダブルトップ・ダブルボトムには、3つのパターンが存在します。

※以下、ダブルボトムの図で解説をしていきますが、ダブルトップの場合は図を反転させて考えて下さい。

パターン1:左の谷と右の谷の深さが一緒

左右の谷の深さが全く一緒のダブルボトムというのは実際の相場ですとなかなか出現しないレアな形状と言えますが、ダブルボトムの解説の図等でおなじみの形状です。

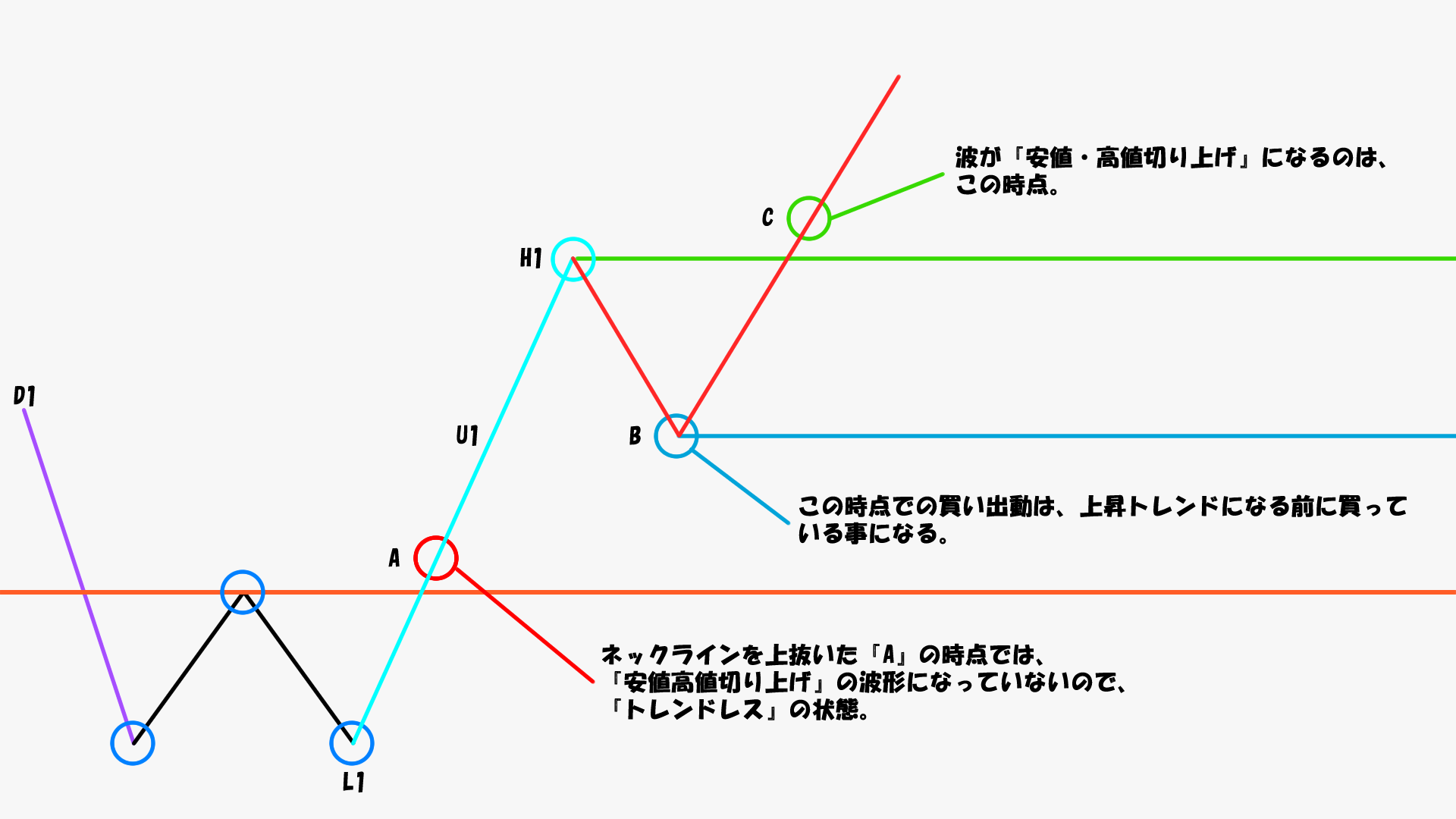

このタイプのダブルボトムの波をダウ理論的に考えてみると・・・

まず、『A』のネックラインを上抜いた時点では、波形は『安値・高値が共に切り上がっている』状態にはなっていないので、『A』の時点でのトレンド判断は『トレンドレス』となります。

『A』の時点における投資行動としては、『青の丸3点で形成されていたレンジを上抜けた』という判断の元、レンジブレイクのトレードを行うという事になります。

この際のエントリータイミングとしては、ネックラインを明確に上抜けた後、ネックラインを試しに戻ってきたタイミング(※この動きをプルバックと言います)で買いのエントリーを仕掛けます。

なお、『A』の時点で買いを仕掛ける場合、トレンドレスの状況である為、『D1』の波に対する戻り売りを仕掛けたいトレーダーが存在する事を念頭に置いておかなければなりません。

『A』の時点での買いは、本格的な買い出動ではなく、『打診買い』と位置付けられるものであるため、エントリー枚数を損切りになった時に1回のトレードで許容出来る最大の損失額の3分の1~2分の1程度に抑えてエントリーを行い、『L1』の安値を下抜いてしまった時に損切りを行います。

次に『B』の地点での買いについて説明を行います。

『B』の時点においての波形は、『安値・高値が共に切り上がっている』状態にはなっていないので、『B』の時点でのトレンド判断は『トレンドレス』となります。

『B』の時点における買いのエントリーは、『U1』の波(水色の波)に対する押し目買いをするという事になります。

この際、フィボナッチリトレースメントやこれまでに引けていたサポレジなどを用い、反発しそうな水準を見極めて行く事になります。

38.2%戻しライン・50%戻しライン・61.8%戻しラインといったフィボナッチリトレースメントの注目ラインとサポレジやラウンドナンバーなどの注目ラインの重なりなどを参考にしつつ、買い場を探っていきます。

買い場を定められない場合には、ムリに買いのエントリーをする必要はなく、ケースバイケースでエントリーをするかどうかを決断していきます。

前述した『A』の時点で買っているような場合には、見送ってしまっても構いません。

『B』の時点での買いは、トレンドレスの中で買いを仕掛けている事になるため、損切りになった時にエントリー枚数を1回のトレードで許容出来る最大損失額の3分の1~2分の1程度に抑えてエントリーを行い、『L1』の安値を下抜いてしまった時に損切りを行います。

『A』の時点でのエントリーと比べ、損切りまでの距離が遠くなりがちな為、直近高値ライン『H1』までの距離と損切りライン(『L1の少し下辺り』)を比較し、エントリー地点から『H1』までの距離よりも損切りラインまでの距離の方が長いような場合には、リスクリワードのバランスがとれていないトレードになってしまうので、エントリーを見送る必要性があります。

『C』の時点において、『H1』の高値を上抜く事によってようやく『安値・高値切り上げ』の波形が完成し、上昇トレンドに入った事になります。

『C』の時点における買いのエントリータイミングは、『H1』の高値ラインを上抜けした後、『H1』のラインを試しに戻ってきたタイミングで買いのエントリーを仕掛けます。

この際、抜ける勢いが強すぎて、飛び乗りになってしまうようなケースもままあり、あまりにも『H1』のラインから離れてしまったような場合には、エントリーを見送る事も必要です。

この際のエントリー枚数は前述の『A』並びに『B』で行ったエントリーの枚数と合計で、損切りになった時に1回のトレードで許容出来る最大損失額までに納まるようにします。

既に『A』と『B』のタイミングで買っているような場合には、ムリにエントリーしなくても構いません。

損切りは、『B』の安値を下抜いたタイミングとなります。この際、全てのポジションを決済するようにします。

パターン2:右の谷の方が左の谷よりも浅い

ダブルトップ・ダブルボトムにおいては、左右の山の高さや谷の深さが均一と言う事は少なく、大体はどちらかが高かったり、どちらかが低いという形状になりがちです。

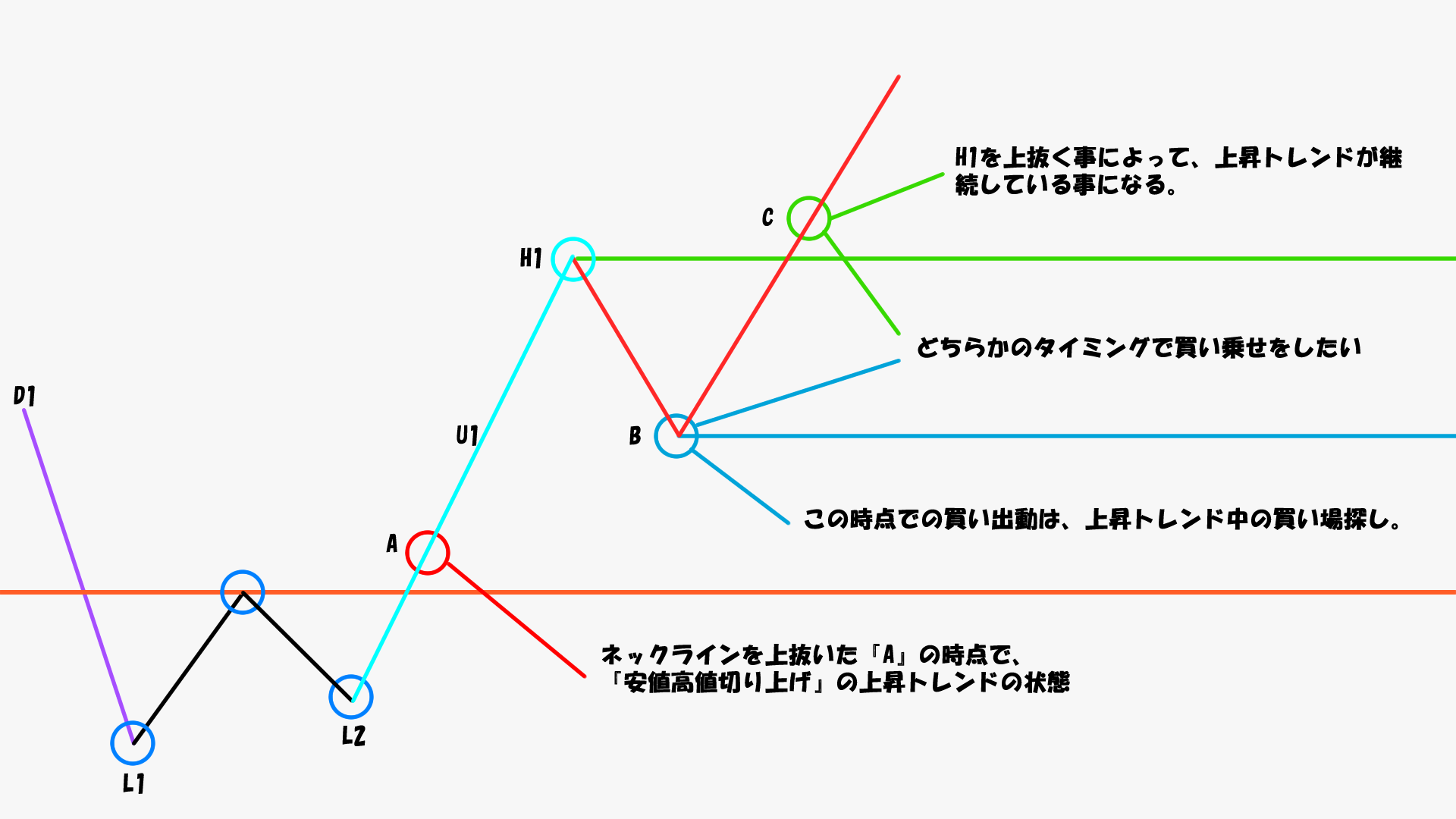

右の谷の方が左の谷よりも浅いタイプのダブルボトムをダウ理論的に考えて行きます。

このパターンにおいては、ネックラインを上抜いた『A』の時点で『安値・高値切り上げ』の上昇トレンドの波が完成します。

よって、Aの時点でのトレンド判断は『上昇トレンド』となります。

この際のエントリータイミングとしては、ネックラインを明確に上抜けた後、ネックラインを試しに戻ってきたタイミング(※この動きをプルバックと言います)で買いのエントリーを仕掛けます。

この際のエントリー枚数は、損切りになった時に1回のトレードで許容出来る最大損失額までに納まる枚数でエントリーを行います。

この際の損切りは『L2』の安値を下抜いた所で損切りするようにします。

次に『B』の時点でのエントリーについて説明していきます。

『B』の時点でのエントリーは、上昇トレンドが確定した後で『U1』の波(水色の波)に対する押し目買いをするという事になります。

この際、フィボナッチリトレースメントやこれまでに引けていたサポレジなどを用い、反発しそうな水準を見極めて行く事になります。

38.2%戻しライン・50%戻しライン・61.8%戻しラインといったフィボナッチリトレースメントの注目ラインとサポレジやラウンドナンバーなどの注目ラインの重なりなどを参考にしつつ、買い場を探っていきます。

損切りは『L2』の安値を下抜いてしまった時点で行います。

『A』でエントリーできている場合はエントリーを見送ってしまっても構いませんが、損切りになった時に『A』と『B』と合わせて、1回のトレードで許容出来る最大損失額となる枚数までにします。

『C』の時点において、『H1』の高値を上抜く事で上昇トレンドが継続したという事になります。

『C』の時点における買いのエントリータイミングは、『H1』の高値ラインを上抜けした後、『H1』のラインを試しに戻ってきたタイミングで買いのエントリーを仕掛けます。

この際のエントリー枚数は、前述の『A』『B』との合計で損切りになった時に後述する損切りラインに掛かった際にプラマイゼロ~微益が残る枚数にしておく事が望ましいです。

損切りは、『B』の安値を下抜いたタイミングとなります。この際、全てのポジションを決済するようにします。

パターン3:右の谷の方が左の谷よりも深い

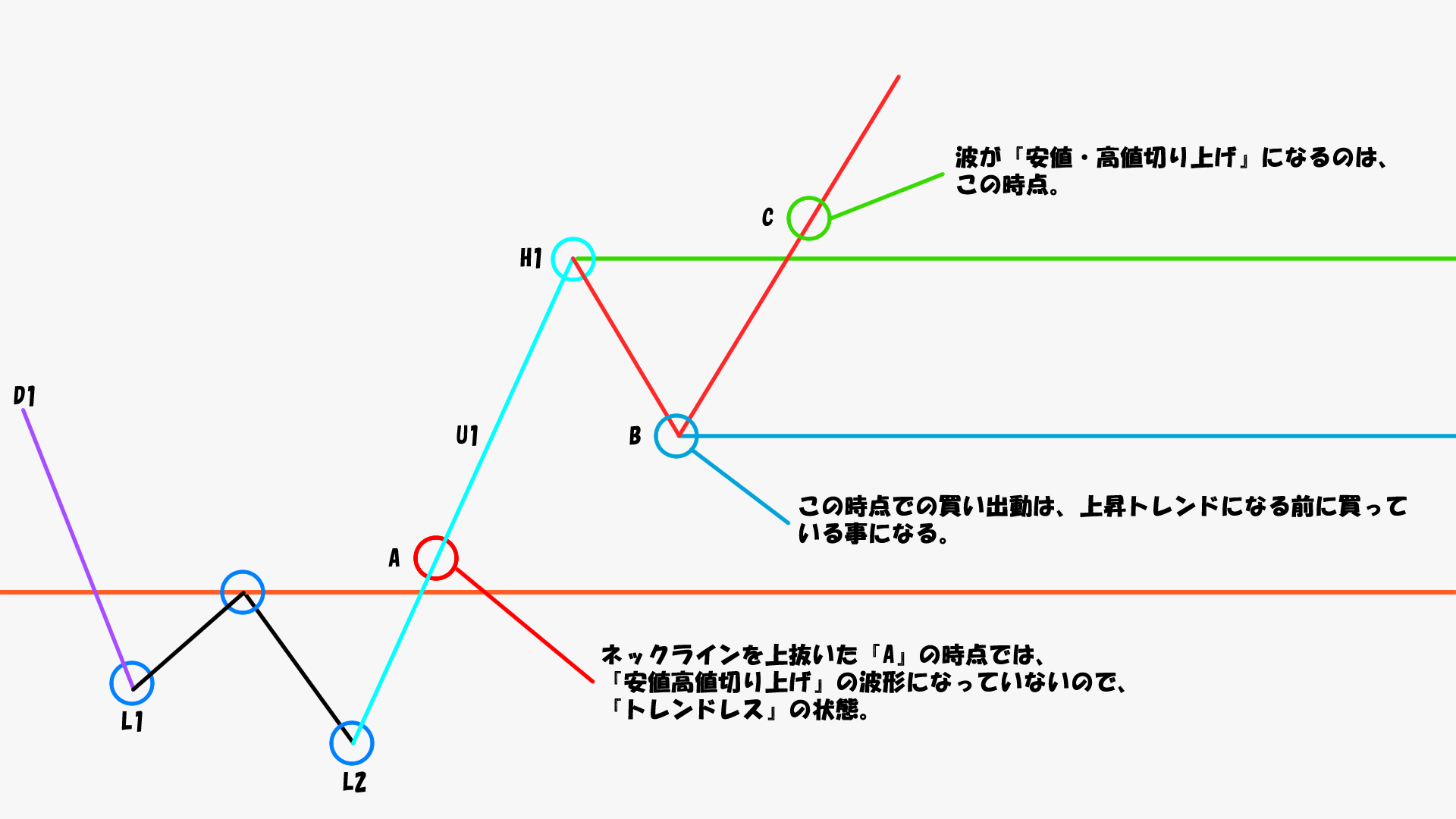

右の谷の方が左の谷よりも深いタイプのダブルボトムをダウ理論的に考えて行きます。

ネックラインを上抜いた『A』の時点では、『D1』から『L2』へと至る『高値・安値切り下げ』の下落トレンドを崩しており、下落トレンドが終了してはいますが、『安値・高値切り上げ』の波形にはなっていない為、トレンド判断としては『トレンドレス』となります。

この時点ではエントリーを見送ります。

次に『B』の地点での買いについて説明を行います。

『B』の時点においての波形は、『安値・高値が共に切り上がっている』状態にはなっていないので、『B』の時点でのトレンド判断は『トレンドレス』となります。

『B』の時点における買いのエントリーは、『U1』の波(水色の波)に対する押し目買いをするという事になります。

この際、フィボナッチリトレースメントやこれまでに引けていたサポレジなどを用い、反発しそうな水準を見極めて行く事になります。

38.2%戻しライン・50%戻しライン・61.8%戻しラインといったフィボナッチリトレースメントの注目ラインとサポレジやラウンドナンバーなどの注目ラインの重なりなどを参考にしつつ、買い場を探っていきます。

この際の買い場の候補がネックラインと重なるケースもあります。

また、『L1』の付近が買い場の候補になる事もあり、この場合は『トリプルボトム(逆三尊)』となる事もあります。

トリプルボトム(逆三尊)については、後述します。

ムリに買いのエントリーをする必要はなく、ケースバイケースでエントリーを見送るという判断もアリです。

損切りは『L2』の安値を下抜いたタイミングで行います。

この際のエントリー枚数は損切りになった際に1回のトレードにおいて許容できる最大損失額の50%程度までに抑えるようにします。

『C』の時点において、『H1』の高値を上抜く事によって『安値・高値切り上げ』の波形が完成した事により、トレンド判断は上昇トレンドとなります。

『C』の時点における買いのエントリータイミングは、『H1』の高値ラインを上抜けした後、『H1』のラインを試しに戻ってきたタイミングで買いのエントリーを行います。

損切りは『B』の安値を下抜いたタイミングで行います。

この際のエントリー枚数は損切りになった際に前述の『B』で行ったエントリーの枚数と合計で、1回のトレードにおいて許容できる最大損失額までに納まるようにします。

既に『A』と『B』のタイミングで買っているような場合には、ムリにエントリーしなくても構いません。

損切りは、『B』の安値を下抜いたタイミングとなります。この際、全てのポジションを決済するようにします。

トリプルトップ(三尊)・トリプルボトム(逆三尊)

ダブルトップ・ダブルボトムの派生形として、トリプルトップ(三尊)・トリプルボトム(逆三尊)というチャートパターンがあります。

以下、トリプルボトムの図で解説をしていきますが、トリプルトップの場合は図を反転させて考えて下さい。

前述の『パターン3:右の谷の方が左の谷よりも深い』の説明で、少し触れましたが、トリプルボトムは『パターン3:右の谷の方が左の谷よりも深い』のケースと基本的な考え方は近いものがあり、逆三尊にもいくつかのパターンがあります。

以下、いくつかパターンごとに解説をしていきます。

トリプルボトムのパターン1

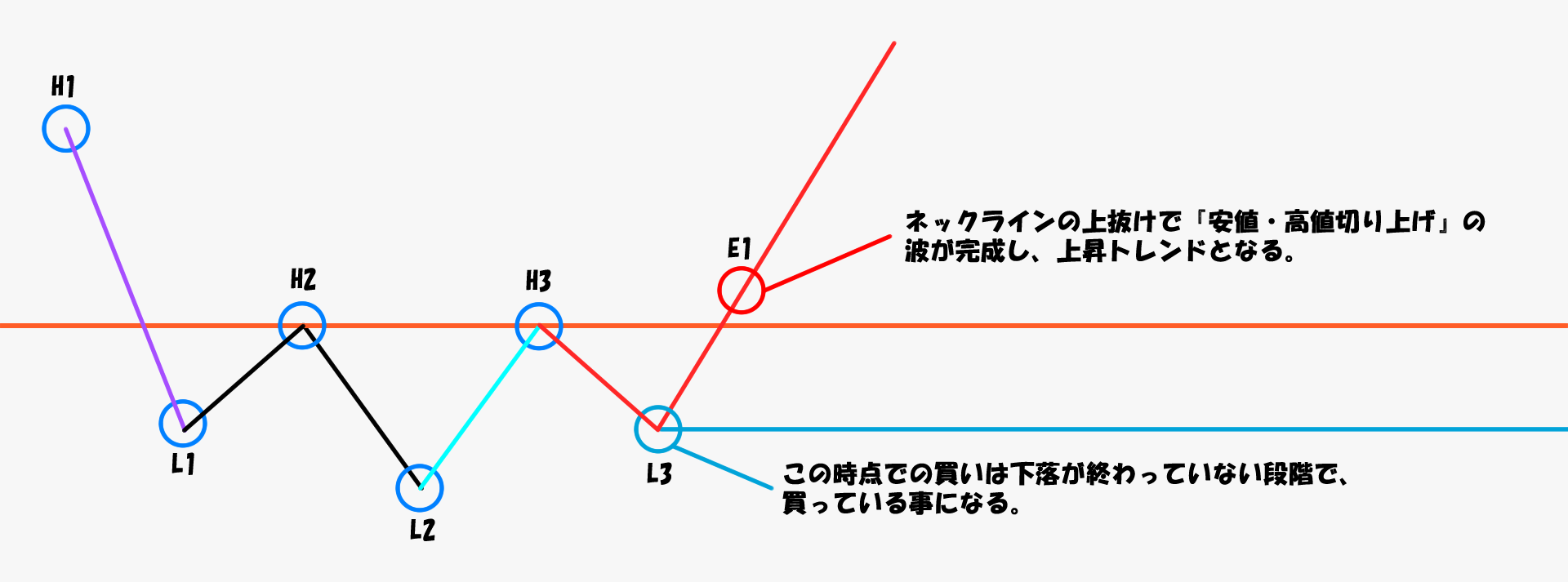

以下の図のようなケースの逆三尊をダウ理論に当てはめて考え、合理的な投資行動を解説していきます。

このようなケースで『L3』において買うケースを考えてみます。

『L3』においての買いは、『L2』から『H3』へ至る上昇の片波に対する押し目買いを仕掛けている事になりますが、この時点におけるトレンドは『H1』から続く下落トレンドを崩していないので、トレンド判断としては『下落トレンド』にあるという判断となります。

よって、『L3』の時点での買いは下落トレンド中に買って行く事となり、トレンドに逆らったエントリーをしている事になります。

最終的な波形が図のような形状になった場合には、正解のエントリーとなりますが、あくまでも結果論であり、『L3』で止まる保証もないため、このタイミングでのエントリーはしてはなりません。

『E1』の時点において、『H3』の高値=『ネックライン』を上抜く事により、『安値・高値切り上げ』の上昇トレンドの形状が完成します。

この時点でのエントリータイミングはネックラインを明確に上抜け、ネックラインを試しに戻ってきたタイミングで買いのエントリーを行うようにします。

損切りは『L3』安値を下抜いたタイミングで行い、エントリー枚数は損切りになった際に1回のトレードにおいて許容できる最大損失額までに納まるようにします。

トリプルボトムのパターン2

以下の図のようなケースの逆三尊をダウ理論に当てはめて考え、合理的な投資行動を解説していきます。

『E1』においてネックラインを上抜いた時点で、『H1』から『L2』に至る『高値・安値切り下げ』の下落トレンドを崩しており、この時点におけるトレンド判断としては『トレンドレス』となります。

この段階では、水色の上昇の片波に対する押し目買いを検討していくので、『E1』の時点でのエントリーはしないようにします。

次に『L3』の地点での買いについて説明を行います。

『L3』の時点においての波形は、『安値・高値が共に切り上がっている』状態にはなっていないので、『L3』の時点でのトレンド判断は『トレンドレス』となります。

『L3』の時点における買いのエントリーは、『H3』の高値を上抜き、上昇トレンドになっていくことを期待して、水色の波に対する押し目買いをするという事になります。

この際、フィボナッチリトレースメントやこれまでに引けていたサポレジなどを用い、反発しそうな水準を見極めて行く事になります。

38.2%戻しライン・50%戻しライン・61.8%戻しラインといったフィボナッチリトレースメントの注目ラインとサポレジやラウンドナンバーなどの注目ラインの重なりなどを参考にしつつ、買い場を探っていきます。

この際、ネックラインや『L1』の付近が買い場の候補になる事もあります。

損切りは『L2』を下抜いたタイミングで行います。

エントリーの枚数は、損切りになった際に1回のトレードで許容出来る損失金額の3割~5割程度に収まるようにします。

『E2』の時点においての波形は『安値・高値が共に切り上がっている』状態にはなっていないので、『E2』の時点でのトレンド判断は『トレンドレス』となります。

『E2』の時点における買いのエントリーは、L3で買い遅れて中途半端な位置でエントリーしただけであり、たまたまエントリーポイントがネックラインと重なっただけで特別な根拠はありません。

よって基本的にはすべきでないエントリーと言えますが、エントリーしてしまった場合には、損切りは『L3』を下抜けたタイミングで行います。

エントリーの枚数は、損切りになった際に1回のトレードで許容出来る損失金額の3割~5割程度に収まるようにします。

『E3』の時点において、『H3』の高値を上抜く事によって、『安値・高値切り上げ』の上昇トレンドの形状が完成します。

よって、『E3』の時点におけるトレンド判断は『上昇トレンド』となります。

『E3』時点におけるエントリーは、『H3』の高値を明確に上抜き、『H3』のラインを試しに戻ってきたタイミングでエントリーを行います。

損切りは『L3』の安値を下抜いたタイミングとなります。

エントリー枚数は損切りになった際に『L3』並びに『E2』と合わせ、1回のエントリーで許容出来る最大損失額迄とします。

トリプルボトム(トリプルトップ)は、上記以外にも色々なパターンがあり、レンジやフラッグのような形状となる事も珍しくありません。

パターンとして覚えるよりも、チャートに波を描き、描いた波をダウ理論に当てはめて、トレンドがどのように変化していっているかを常に把握する事が大切です。

そうする事で、エントリーポイントが見えてきますが、ダブルトップ・ダブルボトムになりつつある段階で、最終的な形状がトリプルトップ・トリプルボトムに派生する可能性ももある事も意識しておく事も必要です。

ダブルトップ・ダブルボトムのまとめ

▼【動画】パターン完成後の「値動き」をリアルチャートで確認(XX分)

3つのパターンの定義は理解できましたか?

動画では、これらのパターンが実際のチャートで形成される過程や、ネックラインを巡る攻防のニュアンスについて、くろろんさんが実演解説しています。

ダブルトップ・ダブルボトム及びその派生形のエントリータイミングは総じて、サポートライン・レジスタンス付近での売買となります。

今回の動画では、短期足の利用について触れていませんが、サポートライン・レジスタンスラインに近づいてくる値動きを短期足で観測する事でリスクを減らしていく方法もあります。

これについてはいつか違う動画でさらに掘り下げて行きたいと思います。

重複となりますが、ダブルボトム・ダブルトップは視覚的に捉えやすく、特に初心者の方におすすめの取引手法です。

いくつかのパターンや派生形はありますが、シンプルなので、回数をこなすほどにトレードが上達している実感も得られ、それと共に収益も積み上がってきます。

トレードで結果を残せていない人は、ダブルトップ・ダブルボトムを習得して、勝ち組への道を開いていきましょう!